Evaluer son entreprise

.

| Synthèse du livre « évaluer votre entreprise » de Claude-Annie DUPLAT aux éditions Vuibert (ISBN 978-2-7117-8705-0), édité en 2007, 222 pages |

Introduction

Pourquoi cette synthèse et sur ce sujet ? Tout d’abord le sujet par curiosité intellectuelle; j’aime bien la littérature sur le monde de l’entreprise, sur l’entreprenariat etc. Certains prennent un bon policier pour les vacances, moi je prends un livre « boulot ».

En tant que fondateur d’une TPE de service informatique nommée Iwyco, qui est en croissance, des synergies dans un futur plus ou moins proche avec une entreprise dont l’activité est complémentaire à la mienne sont dans le domaine des possibles.

Si tel est le cas, il y aura une opération capitalistique à la clef et les questions « combien vaut mon entreprise ? » et/ou « combien vaut celle dans laquelle je pourrai investir » sont d’importance. D’où mon intérêt à lire le livre.

Et pourquoi en faire une synthèse ? D’abord parce que j’ai emprunté le livre de Claudie-Anne DUPLAT « par hasard » à la Médiathèque, qu’il me faut le rendre et qu’il n’est plus en vente (on le trouve toutefois en occasion chez un grand marchand en ligne).

Je souhaitais m’en faire une synthèse « au propre » et en garder trace ; et tant qu’à faire autant la partager sous la forme de ce billet :).

Attention, cette synthèse n’est pas parfaite car :

- je ne suis pas expert du sujet et que je retraduis ce que j’en ai retenu/compris du livre en reformulant les concepts.

- j’omets 20 % du livre : on ne parlera pas ici des fonds de commerces, des sociétés en bourse ou à très fort potentiel ( gazelles / licornes).

- il y a plein d’autres livres sur le sujet, mais c’est celui-ci que je résume et honnêtement je pense que pour s’initier sur ce sujet c’est un livre déjà dense !

Normalement si vous êtes arrivé jusqu’ici c’est que la thématique vous intéresse à minima et j’espère que vous trouverez dans ce billet quelques infos pertinentes pour votre démarche ! Bonne lecture !

Sommaire

Pourquoi évaluer son entreprise

Les méthodes d’évaluation financière

Pourquoi évaluer son entreprise ?

« Combien vaut votre entreprise ? » À cette question, quel dirigeant sait donner une réponse précise ? Et pourtant, l’évaluation d’une entreprise est une donnée nous dit-on très utile, sinon indispensable.

Qu’un événement imprévu se produise dans la vie de son entreprise ou la sienne – départ précipité, investissement lourd obligatoire, vente prématurée de l’affaire –, le dirigeant doit avoir en main les clés pour négocier au mieux avec ses partenaires.

Pour la gestion courante, l’évaluation de son entreprise permet de faire le point et de mieux orienter sa stratégie dans un futur proche.

Dans le cas d’opérations spécifiques et inscrites dans une stratégie à moyen/long terme (un partenariat commercial intéressant avec une autre entreprise se présente, l’envie de s’adosser à une entreprise plus grosse pour accélérer sa croissance), présenter un chiffrage de la valeur de l’entreprise qui prendra en considération tous les facteurs inhérents à sa spécificité (marché, concurrence, chiffres d’affaires, charges, rentabilité…) sera important si ce n’est essentiel. De même pour convaincre son banquier si l’on souhaite emprunter pour investir !

Regardons un peu plus en détail les principales situations pour lesquelles l’évaluation est opportune.

Etre prêt à répondre à une sollicitation éventuelle

Un partenaire, un confrère/concurrent vous propose un rapprochement, une participation croisée ou peut-être même un rachat complet. Hormis le fait d’être intéressé ou non, à quelle valeur estime-t-on son entreprise et comment juger du sérieux de la proposition.

Estimer sa capacité de développement par croissance externe

A l’inverse, si l’entreprise souhaite s’étendre par croissance externe, il est primordial de savoir si l’on a le poids suffisant pour financer l’opération. De même, l’évaluation de sa propre entreprise donne une base de comparaison pour la valorisation de celle que l’on rachète (que ce soit totalement ou partiellement).

Vouloir céder l’entreprise et chercher un repreneur

Avant de céder, à défaut de savoir déjà « à qui », il faut savoir « combien ». Idéalement l’évaluation démarre dès que le projet de cession germe car très souvent il a certains actes de gestion et de pilotage de l’entreprise à mettre en œuvre pour améliorer encore la valeur ou la désirabilité de l’entreprise.

Les CCI jouent un rôle important dans la transmission d’entreprises en France, en accompagnant les cédants et les repreneurs potentiels via des prestations adaptées (voir https://www.cci.fr/ressources/reprise-dentreprise et https://www.cci.fr/ressources/ceder-votre-entreprise)

Préparer sa succession et faire du démembrement de parts

Ce cas de figure n’est pas traité dans le livre mais c’est une situation pour laquelle il faut évaluer la valeur des parts que l’on transmet et se conformer aux règles fiscales (voir la fin de l’article).

Favoriser des dossiers de prêts bancaires

Le banquier sera rassuré de voir un dirigeant qui est dans une approche rationnelle, chiffrée et mesurée et qui sait objectivement évaluer la valeur et le potentiel de son entreprise.

Faire entrer des partenaires financiers ou industriels au capital de l’entreprise

Les financiers prenant des participations dans les entreprises veulent de la visibilité sur la rentabilité, la pérennité et les perspectives de l’entreprise dans l’optique de ressortir des plus-values quelques années plus tard. Avoir évalué son entreprise facilite les démarches avec eux.

Autre cas de figure : ouvrir son capital pour accélérer sa croissance et bénéficier des atouts de l’entreprise auprès de qui on s’adosse (portefeuille client, capacité à recruter, présence géographique …).

Fixer la valeur des titres en cas d’augmentation du capital en numéraire

Vous souhaitez faire entrer un ou plusieurs actionnaires/associés ? Il faut bien fixer de manière rationnelle la valeur des parts.

Mieux piloter son entreprise

Ce n’est peut-être pas la raison première d’une évaluation de son entreprise mais elle procure des « insights » sur les améliorations à apporter, plus ou moins nombreuses selon le niveau d’optimisation de l’entreprise sur différents critères (nous y reviendrons plus tard).

Pour ma part, je réaliserai les premières étapes d’une auto-évaluation pour améliorer le pilotage de ma structure (voir les critères plus loin) et travailler sur le SWOT -> c’est le genre de chose que l’on néglige quand on a la tête dans le guidon ou que l’on garde dans un coin de son cerveau sans creuser réellement le sujet et qui permet de reprendre du recul et de se (re)fixer des objectifs structurants pour l’entreprise.

En quoi consiste l’évaluation ?

L’évaluation de l’entreprise est-elle uniquement une évaluation financière ? Oui et Non !

Non car les critères d’évaluation d’une entreprise ne sont pas que financiers, mais au bout du bout, la transaction résultant de cette évaluation (si transaction il y a) sera financière : achat/cession de parts, investissement, obtention d’un prêt bancaire … Et donc il faut à un moment sortir un nombre avec le symbole « € » à la fin !-)

Quand bien même l’évaluation n’a pas pour but une opération financière mais d’influer sur le pilotage de l’entreprise, c’est pour généralement améliorer son attractivité, sa valeur (et donc ce nombre avec des €) plutôt que de la dégrader.

Les étapes d’une démarche d’évaluation

L’évaluation de l’entreprise contient 6 grandes étapes :

- Préciser ses motifs / sa motivation à évaluer l’entreprise

- Préparer l’évaluation et collecter les éléments nécessaires

- Mener l’analyse financière

- Faire un diagnostic stratégique (SWOT)

- Intégrer les prévisions financières (business plan++)

- Evaluer l’entreprise via une ou plusieurs méthodes reconnue(s)

Selon la finalité de l’évaluation, d’autres étapes pourront s’ajouter pour la recherche de repreneur etc.

Qui réalise cette évaluation ?

L’évaluation est un métier. Selon le contexte dans lequel elle est réalisée vous pourrez :

- la faire vous-même (si auto-évaluation pour mieux piloter l’entreprise, ou pour certains domaines d’activité(*) )

- En confier une grande partie à un expert-comptable (pour avoir des éléments chiffrés pour négocier un emprunt important)

- Avec un expert dont c’est le métier si vous êtes dans un contexte d’achat/revente, même partiel (la CCI ou votre expert-comptable sauront vous orienter).

(*) Certaines activités sont plus « liquides » (plus d’achat/revente) que d’autres (comme la restauration par exemple), pour lesquelles les dirigeants savent évaluer par eux même une valorisation cohérente avec le marché et n’auront pas besoin d’un professionnel (un restaurateur sait combien vaut environ un restaurant dans tel quartier avec une capacité de X couverts par jour et tel loyer par mois etc …)

Les critères

Critères à prendre en compte dans l’évaluation

D’abord il faut être conscient que l’évaluation d’une entreprise est à placer dans le contexte économique de l’entreprise, de son activité, du motif d’évaluation etc.

Le chef d’entreprise peut s’auto-évaluer s’il est dans une optique d’amélioration du pilotage, s’il s’agit d’une opération à finalité capitalistique (achat, vente, financement …) il est préférable de s’adosser à un professionnel (cf paragraphe précédent).

Cela pour éviter tout biais/manque d’objectivité et mais aussi car des éléments conjoncturels peuvent entre en ligne de compte (selon la période, le secteur d’activité, la localisation géographique, une évolution des contraintes réglementaires qui imposera des investissements lourds …).

Selon le profil de l’entreprise (notamment TPE/PME), le profil du Dirigeant est un point important selon sa prépondérance dans la structure (personne clef ?) et la finalité de l’opération (cession, financement …). Trop de dépendance envers le dirigeant minorera le montant de l’évaluation (car la pérennité de l’entreprise peut etre mise en cause si ce dirigeant n’est plus aux manettes).

Et ces critères alors ?

Les critères que l’on pourra prendre en compte sont de natures variées, et sont pris en compte dans le rapport d’évaluation (car il faut rédiger un rapport détaillé et ne pas se contenter de travailler son dossier pour ne sortir qu’une valorisation en €) :

- L’environnement économique / macroéconomique (inflation, pénurie de main d’œuvre …)

- Le marché et le métier de l’entreprise (marché porteur ? Forte concurrence ? Local / régional/ … ?)

- Le style de management (dirigeant = profil clef ? Pilotage de l’activité, Stratégie de l’entreprise …)

- L’audit social et environnemental (formation des collaborateurs, ancienneté, turn-over, égalité homme-femme, stratégie carbone et environnementale …)

- Le patrimoine de l’entreprise (locaux, propriété intellectuelle/brevets …)

- L’outil de production et les investissements (vétusté des outils de production, capacité à produire plus, recours à la sous-traitance …)

- Les approvisionnements (fournisseurs, délais, stocks)

- Le commerce (équipe commerciale, nombre/poids des clients, clients fidèles, contrats récurrents / saisonnalité …)

- Les ressources financières (compte courant d’associé, crédits, relation avec les banques…)

- La situation financière (endettement, rentabilité, dividendes, fond de roulement, BFR …)

A noter : la teneur de ces critères rejoint ceux d’une due-diligence dans le cas de fusion/acquisition. On peut les trouver inadaptés ou surdimensionnés pour de petites structures mais je trouve qu’ils ont l’intérêt de provoquer un questionnement sur des thèmes que l’entreprise n’aborde peut être pas du tout, ou pas suffisamment.

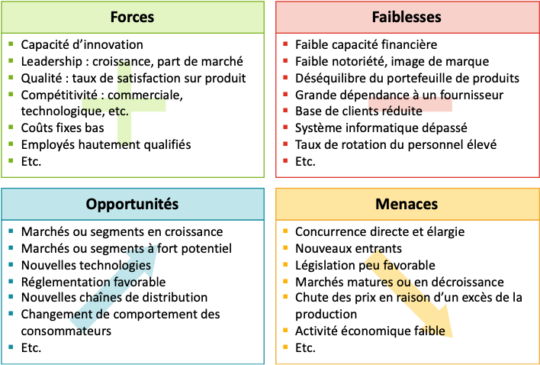

Le SWOT

Le SWOT (Pour Strenghts, Weaknesses, Opportunities, Threats en anglais) est une synthèse des forces et faiblesses, menaces et opportunités qui pèsent sur l’entreprise.

Les premières ont des facteurs internes propres à l’entreprise, les secondes ont des facteurs externes liés à l’environnement de l’entreprise.

L’idée n’est pas de faire une liste à la Prévert mais de se concentrer le top 5 voir le top 10 dans chaque catégorie (sans forcément en trouver 10), éventuellement en les classant par ordre d’importance/priorité.

Indépendamment de l’évaluation, prendre le temps régulièrement (une fois par an ?) de faire ce bilan SWOT impose au dirigeant de prendre du recul de se reposer certaines questions et éventuellement de prendre acte pour lancer quelques plans d’actions.

Pour plus d’informations sur le SWOT, je vous invite à consulter cette page très bien faite de la société AdValoris sur le sujet (dont l’image ci-dessus est tirée).

Les prévisions financières

Prévisions, business plan … Pourquoi établir des prévisions financières avant toute évaluation ?

Connaitre la trajectoire anticipée pour l’entreprise intéressera :

- des dirigeants qui envisagent de l’acquérir,

- des investisseurs qui souhaitent réaliser des plus-values

- des financiers qui veulent prêter de l’argent au bon endroit.

A l’inverse, si vous comptez acquérir une entreprise pour consolider votre activité, développer des synergies etc, il sera utile de benchmarker la valorisation du vendeur par rapport à vos méthodes de calcul, et à intégrer cette acquisition dans votre propre évaluation (en l’incorporant par exemple dans le business plan)

Le business plan ne se contente pas d’anticiper des ventes à venir et une simple augmentation du chiffre d’affaires, mais il doit couvrir trois axes essentiels :

- L’exploitation (les ventes, les coûts, le résultat)

- La trésorerie (le nerf de la guerre selon les activités)

- Le financement de l’entreprise à moyen et long terme

L’exercice est fastidieux pour certains (il faut aimer les chiffres et Excel), d’autant plus qu’il faut se projeter à 3 ou 5 ans et qu’il faudra ensuite le mettre à jour tous les ans (car cela devient en partie un outil de pilotage).

Pour le mener à bien le chef d’entreprise mène d’abord une étape de réflexion pour réaliser un diagnostic initial (le point de départ), identifier ses objectifs de développement, élaborer une stratégie et trouver les moyens d’action nécessaires.

Ensuite, il lui faut réaliser les chiffrages correspondants (ventes, achats, résultat, évolution du BFR, besoin de financement …)

Pour ceux que cela intéresse en détail, je vous renvoie vers le livre qui a toute une section détaillée à coup de tableaux et d’exemples pour illustrer le propos.

Les méthodes d’évaluation financière

A ce stade, nous avons évalué notre entreprise selon différents critères, rempli objectivement un SWOT, travaillé sur le business plan pour les années à venir, mais comment avec tout cela peut-on valoriser son entreprise pour finir avec un montant en €uros ?

Trois grandes méthodes existent (et de nombreuses variantes) :

- La méthode patrimoniale s’intéresse à la valeur des actifs de la société (locaux, outils de production, stocks, créance clients …)

- La valeur de rentabilité base l’évaluation sur la capacité de l’entreprise à générer du résultat, des bénéfices.

- La méthode des comparables prend des transactions récentes pour des entreprises similaires, donnant ainsi une base de travail.

Selon le secteur d’activité de l’entreprise, des évaluations mixtes combinent tout ou partie de ces méthodes.

Le goodwill

Ces trois méthodes d’appuient sur des éléments tangibles, auxquels s’ajoute la notion de « Goodwill » qui tient compte d’éléments difficilement chiffrables comme :

- La notoriété

- Les marques détenues par l’entreprise

- Son savoir-faire

- La qualité de ses équipes

- Sa clientèle

- …

Le GoodWill peut-il l’emporter sur le reste ? Non, le GoodWill complète une analyse basée sur des fondamentaux tangibles (patrimoine, résultats …). Au bout du bout, l’investisseur (rachat, augmentation de capital …) comparera le coût total d’acquisition et la rentabilité attendue à d’autres placements risqués qu’il pourrait faire (« Vous me proposez une affaire correcte, mais je cherche de meilleures affaires ! »).

La méthode patrimoniale

La méthode patrimoniale est relativement simple à appliquer : elle est très factuelle et tient compte de la valeur des éléments constituant le patrimoine de l’entreprise, mais elle ne tient pas compte du futur et des perspectives de l’entreprise, ni même du résultat généré par l’entreprise. C’est pourquoi elle est souvent combinée avec la méthode de « la valeur de rentabilité ».

La comparaison

La méthode par comparaison consiste à comparer l’entreprise à d’autres entreprises présentant un profil semblable et ayant fait l’objet de transactions (si possible récentes et nombreuses) et utiliser la valeur de ces transactions pour déterminer la valeur de marché de l’entreprise.

Cette méthode est particulièrement adaptée aux reprises de commerces et d’activités artisanales, pour lesquelles il existe des bases de données comportant un grand nombre de transactions.

La valeur de rentabilité

La valeur de rentabilité n’est pas si simple que l’on pense, car il ne suffit pas de prendre son résultat net moyen sur les 3 dernières années par exemple pour sortir une valorisation.

- D’abord, quel résultat choisir ? (Résultat d’exploitation, EBIT, résultat net ? …)

- S’intéresse-t-on uniquement à la rentabilité actuelle ou incorpore-t-on également la rentabilité future, et dans quelle mesure ?

- Quelle technique ou méthode appliquer (méthodes multiples, capitalisation des résultats …)

Les chiffres ne sont pas à prendre tels quels et peuvent parfois être retraités, par exemple quand la rémunération du dirigeant est jugée trop élevée (=le résultat est moins bon que s’il se versait un salaire « normal » -> on corrige alors le montant que l’on prend pour le résultat), s’il y a des charges de crédit-bail à retraiter (séparer l’actif, les remboursements et les charges financières.)…

Les multiples

La méthode des multiples consiste à prendre le résultat d’une entreprise et de lui appliquer un coefficient multiplicateur correspondant à des abaques basés sur son secteur d’activité et la taille de l’entreprise, le coefficient étant plus faible pour les TPE que les PME (notamment car il y a une plus forte dépendance au dirigeant : sur le commerce, la gestion de la relation client, sur le management des équipes …).

A noter que pour l’investisseur, le multiple correspond in fine à un taux d’actualisation, une rentabilité attendue :

- acheter une entreprise pour 5 fois son résultat revient à placer de l’argent à 20% de taux d’intérêt (1/5 = 20%) et amortir sa mise en 5 ans.

- l’acheter pour 8 fois son résultat revient à placer à 12.5% (1/8), et amortir sa mise en 8 ans.

Les méthodes les plus courantes

(Les chiffres indiqués ici sont ceux du livre, datant de 2007. Toutefois, à part dans certains domaines à très fort potentiel où les valorisations sont hors cadre, après avoir consulter quelques articules sur sujet, ces ratios semblent toujours d’actualité)

- Valeur de rentabilité = bénéfice net * Multiple entre 5 et 8

- Valeur patrimoniale = Actif net corrigé * Multiple entre 1.5 et 2.5

- Méthode de l’EBIT = (EBIT * Multiple entre 4 et 6) – Dettes + Trésorerie stable

A nouveau, des combinaisons sont possibles, il reste des éléments non chiffrables qui permettent de majorer la valeur de l’entreprise (GoodWill), ou bien de la minorer (on parle alors de BadWill).

Certaines méthodes sont plus appliquées que d’autres selon le secteur d’activité -> pour Iwyco qui est dans le service informatique, c’est méthode de l’EBIT qui est utilisée par défaut.

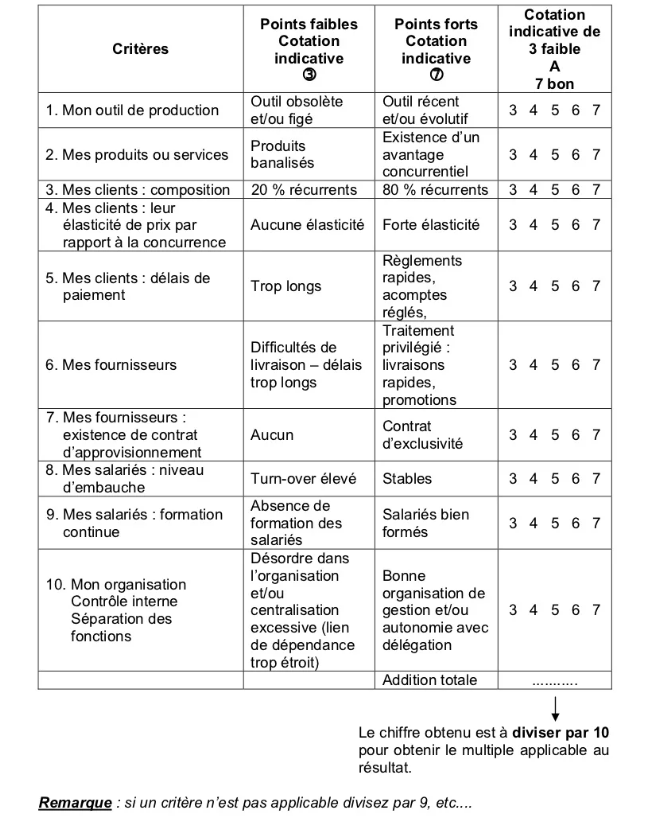

Les multiples avec facteurs qualitatifs

Cette méthode permet d’affiner avec rationalité la valeur de coefficient pour la méthode des multiples.

C’est la méthode que je trouve la plus pertinente avec des critères facilement mesurables:

(sur le point n°3 on parle de clientèle changeante ou pas, et non de contrats récurrents avec les clients)

Méthode des DCF (Discounted Cash Flow)

Méthode souvent utilisée par les spécialistes de l’évaluation d’entreprises, mais pas pour les TPE ou les petites PME.

La méthode est un peu complexe, elle se base essentiellement sur le business plan, sur la trésorerie que l’entreprise va générer.

L’idée est de simuler quel montant initial placé aujourd’hui à un taux d’intérêt « T » (arbitraire) pour générer la même trésorerie après les X années du business plan. La valorisation de l’entreprise étant alors égale au cumul des montants à placer des maintenant pour avoir la trésorerie attendue dans les années à venir.

un exemple valant mieux qu’on long discours:

- on prévoit 5000 € de génération de trésorerie en année N+1, on se fixe un taux T de 11%, alors ces 5000 € en N+1 correspondent à 4504 € en année N placés à 11% (4504 * 1.11 = 5000).

- on prévoit 5200 € pour l’année N+2, soit 4220 € placés à 11% en année N, car en année N+2 ils vaudront 4200*1.11*1.11=5200

- Et ainsi de suite, la valeur de l’entreprise est égale à la somme des montants équivalents en année N (ici 4504+4200+…)

Vous l’aurez compris : cela se base sur un business plan sur 5 à 8 ans (qui a des chances de ne pas se concrétiser comme prévu) et sur un taux d’actualisation dont la valeur reste arbitraire.

N’étant pas financier de nature, j’avoue avoir du mal à me projeter sur cette méthode en comparaison de celles basées sur la valeur de rentabilité.

Le regard du fisc

En cas de cession les montants et plus-values réalisées sont forcément communiquées au FISC qui aura de son côté ses propres règles d’évaluation pour s’assurer que l’on ne contourne pas l’impôt.

Pour en savoir plus sur les méthodes du FISC : https://www.impots.gouv.fr/sites/default/files/media/3_Documentation/guides_notices/guide_eval_entreprises.pdf

Conclusion

Beaucoup de méthodes et pas de méthode parfaite ! Comment s’y retrouver ? C’est justement la plus-value des professionnels qui peuvent nous accompagner en connaissance de nos motivations et de la finalité de notre démarche (revendre, emprunter, faire entrer un tiers au capital …)

Ils sont généralement spécialisés par secteurs d’activité. Ils combinent plusieurs méthodes (pas toutes, mais celles plus représentatives pour le secteur d’activité), parfois en juxtaposant les montants de chaque méthode, parfois en sortant un montant global qui reprend le montant de chaque méthode en les pondérant les uns aux autres.

(en Googlant sur le sujet, je suis tombé sur le site « evaluation-entreprise.com » où il y a un exemple d’évaluation)

L’avantage d’une spécialisation par secteur d’activité est que ce conseil / ce professionnel a de nombreux repères et automatismes (il est plus autonome dans son évaluation et ne sur-sollicite pas le dirigeant).

Ensuite il reste à mettre en action ses talents de négociateur, car tout se discute, mais cela fera surement l’objet d’une autre lecture et d’un autre billet !-)

Si vous avez apprécié l’article, n’hésitez pas à entrer en relation avec moi sur LinkedIn pour voir passer les suivants !

Bien à vous,

Marc BLET.